Что ждет сельское хозяйство России в новом году. Прогнозы и комментарии

Сельское хозяйство, несмотря на отрицательную динамику летом, к концу октября показало рост. Основной вклад по-прежнему вносит зерно. Инерционность в растениеводстве, высокие показатели урожая этого года, существенная господдержка позволяют говорить, что год отрасль прошла без серьезных потрясений. Хватит ли запаса прочности на 2024 год, какие факторы беспокоят участников рынка сельхозтехники, семян и агрохимикатов, сохранит ли РФ звание ведущего экспортера пшеницы — в материале поле.рф.

По оценке Минсельхоза России, доля прибыльных хозяйств в российском АПК по итогам 2023 года составит 86,7% против 86,1% в прошлом году. Среди отраслей наилучшую рентабельность показывает зерновой сектор — 30%. Для сравнения: этот показатель в производстве мяса крупного рогатого скота в последние годы составляет 2,5% с учетом госсубсидий. Вместе с тем малые и средние производители зерновых говорят о существенном росте себестоимости, снижении доходности и не исключают, что в новом сезоне хозяйства могут пересмотреть структуру посевных площадей.

Тренд №1. Импортозамещение семян

Вокруг селекции в России в 2023 году сломано немало копий, поскольку перед отраслью, от которой ждут прорывных решений в части импортозамещения, остро стоит вопрос финансирования.

С 23 января и до конца 2024 года РФ введет квоты на ввоз семян импортной селекции, причем для пшеницы, ржи и сои они, согласно проекту постановления правительства, будут нулевыми. Ограничат также ввоз семян картофеля, рапса, пивоваренного ячменя, сахарной свеклы и подсолнечника, оригинаторами которых являются юридические или физические лица, «зарегистрированные в иностранных государствах и территориях, совершающих в отношении Российской Федерации, российских юридических лиц и физических лиц недружественные действия». Перечень производителей «запретных» семян определит правительство. Кроме того, с 1 марта 2024 года все иностранные компании, работающие в России, должны будут предоставлять планы по локализации производства семян.

«Нам не надо завозить товарные семена, родительские формы, которые просто тут множатся, нам нужны чистые линии», — заявлял ранее глава Минсельхоза Дмитрий Патрушев.

Селекционеры предлагают государству модернизировать материально-техническую базу институтов, а также обязать всех пользователей оригинальных российских сортов и гибридов выплачивать вознаграждение за них. Малые и средние хозяйства пока заявляют, что не готовы отчислять селекционерам роялти.

Анатолий Михилев, гендиректор Национального союза селекционеров и семеноводов (НССиС)

— Мы видим определенные подвижки и понимание, что надо заниматься в России в первую очередь селекцией, потому что база для семеноводства уже создана. В Россельхозцентре (подведомственная Минсельхозу России структура. — Прим. ред.) около тысячи семеноводческих хозяйств прошли сертификацию, и я думаю, если достижения наших селекционеров будет переданы в эти семхозы — они попадут в надежные руки.

На самообеспеченность семенами сельскохозяйственных культур планируется выйти до 2030 года

Я считаю, наши госучреждения, занимающиеся селекцией, необходимо по отдельной госпрограмме модернизировать. Насытить эти предприятия современной селекционной техникой и оборудованием. Это можно сделать быстро, буквально в течение года. Частным игрокам, которые тоже занимаются селекцией, нужно субсидировать закупку такой техники: от 50% до 80% из федеральных и областных бюджетов. Тогда мы в течение года сможем закрыть вопросы по материально-технической базе. Если этого не сделать, прогресса в селекции не будет. Приобретать селекционную технику самостоятельно очень сложно — она ведь никогда не окупится. Рядовой институт не купит селекционный комбайн стоимостью в десятки миллионов рублей.

Второй актуальный вопрос — «фермерская льгота», позволяющая хозяйствам не платить роялти селекционерам по некоторым культурам малым и средним хозяйствам (если семена выращиваются для их собственных нужд, а не на продажу — Прим. ред.). По факту же роялти селекционерам не платят зачастую и крупные холдинги, ибо юридически они состоят из средних и малых предприятий. Мы предлагаем ее либо полностью отменить, либо ограничить ее применение малыми хозяйствами — со штатом до 6 человек, площадью сельхозземель до 500 гектаров и выручкой до 100 млн рублей.

Многие агропредприятия не отдают себе отчета в том, что на самом деле нагрузка на гектар по этой статье незначительная — от 70 до 80 рублей. У них же почему-то неверные представления, они полагают, что речь идет о суммах порядка 1 тыс. рублей на 1 гектар. Но российскую селекцию надо развивать, и роялти — важный в этом плане инструмент.

ФГИС «Семеноводство» (начнет работу с 1 сентября 2024 года) даст больше понимания, с кого и в каком объеме собирать роялти. При этом система не несет рисков раскрытия коммерческих или иных тайн — ведь данные участнику рынка будут доступны только в части его продуктов. Коллеги видят во внедрении такой системы много плюсов. Она обеспечит и отрасль, и государство актуальными данными. Сейчас их получить очень сложно — одни источники называют одни цифры, другие — совершенно иные.

Тренд №2. Импортозамещение техники

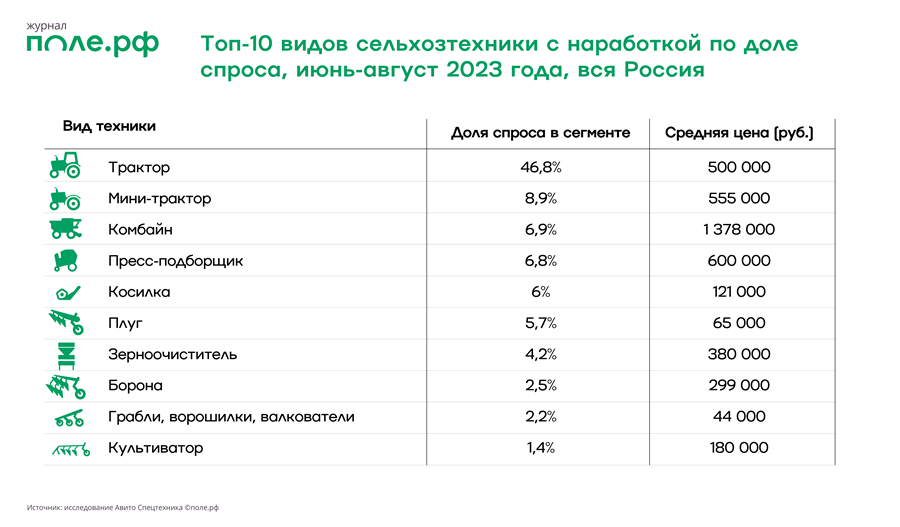

Режим ресурсосбережения, на который перешли многие растениеводческие хозяйства, приводит к снижению спроса на новую сельхозтехнику. Часть сельхозтоваропроизводителей делает упор на ремонт уже имеющегося парка, покупку техники с наработкой, а часть смотрит в сторону лизинговых программ.

Росстат сообщал, что за 10 месяцев 2023 года российские заводы произвели 7,8 тыс. сельхозтракторов — на 9,3% меньше, чем за аналогичный период 2022 года. По данным ассоциации «Росспецмаш», поставки плугов и борон российского производства снизились на 16% и 22% год к году. Производители подчеркивают, что во многом развитие рынка сельхозтехники в 2024 году будет зависеть от доходов аграриев.

Константин Бабкин, президент ассоциации «Росспецмаш»

— В 2023 году рынок сельхозтехники оправился от шока, с которым столкнулась отрасль в 2022-м году из-за прекращения поставок в связи с уходом из России ряда компаний.

Этот год поставщики и производители сельхозтехники работали ровно, вышли на плановые показатели. В определенной степени это можно назвать прорывом. Каких-то суперновых моделей техники наши производители не создали, но отрасль живет, развивается и уверенно смотрит в будущее даже в текущих непростых условиях. И это важное достижение.

Никакого дефицита сельхозтехники в 2023-м не наблюдалось — поставки ее в Россию идут, в том числе из Германии, США. Конечно, не в таких объемах, как раньше. Многие позиции замещены китайскими и турецкими машинами.

Развитие рынка сельхозтехники в 2024 году будет зависеть от регулирования рынка сельхозпродукции: наличия пошлин на экспорт зерна, подсолнечника и их размера. Эти пошлины влияют на цены на внутреннем рынке на продукцию сельского хозяйства. А от доходов аграриев зависят их возможности закупать технику. Также на развитие рынка будет влиять размер ключевой ставки Центробанка.

В целом, мы готовимся работать в том же режиме, что в уходящем году, может, даже чуть лучше в плане объемов поставок.

Хочу отметить, что с января по сентябрь 2023 года Китай в 2,3 раза увеличил продажи сельхозтехники в Россию по сравнению с 2022-м и готовится дальше увеличивать свои поставки. Поэтому перспектива попасть в зависимость по технике от этой страны вполне реалистичная. Мы ушли от зависимости от Запада, но можем попасть в зависимость от Китая, особенно с учетом того, что за счет всесторонней господдержки производство техники там достаточно быстро прогрессирует, а по стоимости она на 20–30% ниже отечественной.

В Ассоциации дилеров сельскохозяйственной техники «АСХОД» говорят о том, что в Россию китайские бренды «пришли в существенной части в силу активности дилеров, которые потеряли поток продукции, и им нужно было его чем-то заместить». В целом, поставщики сельхозтехники выступают за выработку государственной стратегии развития рынка сельхозмашиностроения и расширение числа его участников: рынок стал низкоконкурентным, что является большой проблемой.

«Не могут все быть дилерами Ростсельмаша и Петербургского тракторного завода. Странно слышать, когда говорят, что нам не нужен второй Ростсельмаш», — отметил председатель правления «АСХОДа» Александр Алтынов.

По его словам, оптимизм вселяет тот факт, что российские предприятия сельхозмашиностроения начали инвестировать в производство — строить цеха, обсуждать новые модельные решения. В то же время в ближайшие годы развитие рынка будет сдерживаться пределом покупательной способности аграриев. По оценке Алтынова, в текущих условиях Росагролизинг для сельхозтоваропроизводителей — «почти единственный вариант обновить парк».

Тренд №3. Возможные ограничения на рынке СЗР

Взволновавшей аграриев темой стало возможное квотирование ввоза средств защиты растений. Минпромторгу, предлагающему в проекте постановления правительства ограничить с 1 января по 30 июня 2024 года импорт пестицидов на уровне 16,7 тыс. тонн, вторит один из крупнейших российских производителей агрохимии — «Щелково-Агрохим».

По данным гендиректора компании Салиса Каракотова, если 20 лет назад отечественные производители пестицидов обеспечивали спрос аграриев менее, чем на 20%, то к 2023 году их доля достигла 54%. Оставшиеся доли рынка поделены между препаратами производства ЕС (13%), Китая (12%) и проектами толлинга, когда переработка иностранного сырья идет на территории РФ с последующим вывозом готовой продукции.

В Минпромторге отмечают, что из 72 тыс. тонн импортируемых Россией пестицидов, половина — из недружественных стран. Импорт составляет 30% от общего объема рынка пестицидов, который по итогам 2023 года оценивается в 230 тыс. тонн.

В Госдуме полагают, что квотирование импорта приведет к снижению конкуренции на рынке СЗР и росту цен. Минсельхоз ранее заявлял, что не допустит ограничения ввоза пестицидов, не имеющих аналогов в РФ. По расчетам Минпромторга, таких всего два — это гербициды, суммарный ввоз которых в 2022 году составил 43,8 тонны.

Министерство промышленности подсчитало, что всего в РФ ввозится 635 препаратов (291 гербицид, 148 инсектицидов, 194 фунгицида, 2 прочих СЗР) из 28 стран. Российские же производители выпускают 757 препаратов-аналогов.

Тренд №4. Поиск более маржинальных культур для выращивания

По данным опроса, проведенного в телеграм-канале «Работаю в поле», треть сельхозтоваропроизводителей в 2024 году будут делать ставку на более маржинальные культуры, нежели зерновые — рапс, сою, подсолнечник. Треть все же сохранит упор на традиционные зерновые — пшеницу, рожь, кукурузу. Почти 20% опрошенных верят, что хорошую прибыль в новом сезоне даст выращивание гороха, еще 17% хотят попробовать нишевые культуры — нут, чечевицу и сафлор, например.

Станислав Санкеев, исполнительный директор ассоциации «Народный фермер»

— Пересмотр площадей под сев 2024-го в сторону снижения площадей под зерновыми в пользу масличных или нишевых, скорее всего, возможен. Каждый фермер для себя будет выбирать сам, сокращать ли посевы зерновых. Сейчас есть определенный уровень перепроизводства зерна — прошлый год был собран рекордный его урожай, в этом году валовый сбор — второй по объему за всю историю России. Конечно, небольшим фермерам тяжело находить мощности для хранения этой продукции, нести на хранение дополнительные затраты. Соответственно, им нужно продавать зерно быстрее. А значит — дешевле.

Однако вряд ли под нишевые и масличные сельхозпроизводители будут выделять существенные площади. С одной стороны, есть отработанные технологии по разным нишевым культурам, но все упирается в реализацию. Если фермер не будет уверен в том, что он продаст продукцию, которую вырастит, вряд ли он будет делать ставки на ее производство.

Например, в прошлом году смогли хорошо заработать производители сафлора — на него был спрос и хорошая цена, а в этом году многие аграрии не могли выгодно продать эту культуру.

И из-за того, что очень сложно спрогнозировать спрос на нишевые на каждый новый сезон, их производство по сравнению с традиционными растениеводческими культурами всегда будет незначительным.

Аналитики RUSEED ранее представили среднюю по России рентабельность сельхозкультур в январе—ноябре 2023 года. По данным исследования, рентабельность производства пшеницы 4-го класса составила 20%, подсолнечника и сои — 29%, рапса — 38%.

«За 11 лет цена на пшеницу увеличилась на 24%, а инфляция за этот период составила 110%. Мы проанализировали себестоимость выращивания пшеницы в Краснодарском крае — в 2023 году она на уровне 12-13 рублей за килограмм. Коллеги из Ставропольском края называют схожие цифры. Чтобы выйти на рентабельность затрат (соотношение чистой прибыли и себестоимости — Прим. ред.) в 20%, которую Росстат зафиксировал по итогам 2022 года, закупочная цена с места должна быть на уровне порядка 15,6 рублей за килограмм. Фактическая же цена закупки с места сегодня на уровне 13,2 рублей за килограмм. К сожалению, мы приближаемся к нулевой рентабельности», — говорит председатель ассоциации «Народный фермер Кубани» Константин Юров.

Среди причин участники ассоциации называют увеличение ряда затрат, в частности на удобрения и ГСМ.

Эксперты RUSEED полагают, что масличные останутся в пуле самых маржинальных культур и в 2024 году. В тоже время в Соевом союзе считают, что ограничение доступа к иностранной селекции сои (о нулевой квоте на импорт семян мы писали выше) снизит доходность ее выращивания в России и несет риски для экспортного потенциала РФ.

Тренд №5. Увеличение доли РФ на мировом рынке пшеницы

Второй год в России собирают высокий урожай зерна: на 14 декабря 2023 года в чистом весе он оценивался в 146 млн тонн против 157,7 млн годом ранее. В сезоне 2023/24 Россия может поставить абсолютный рекорд по экспорту зерновых — он прогнозируется на уровне 65 млн тонн. Высокая планка достижима, несмотря на решение о запрете вывоза твердой пшеницы (кроме стран ЕАЭС), необходимой для производства макаронных изделий высокого качества. Ее доля в экспорте, по оценкам экспертов, составляет всего 120–170 тыс. тонн.

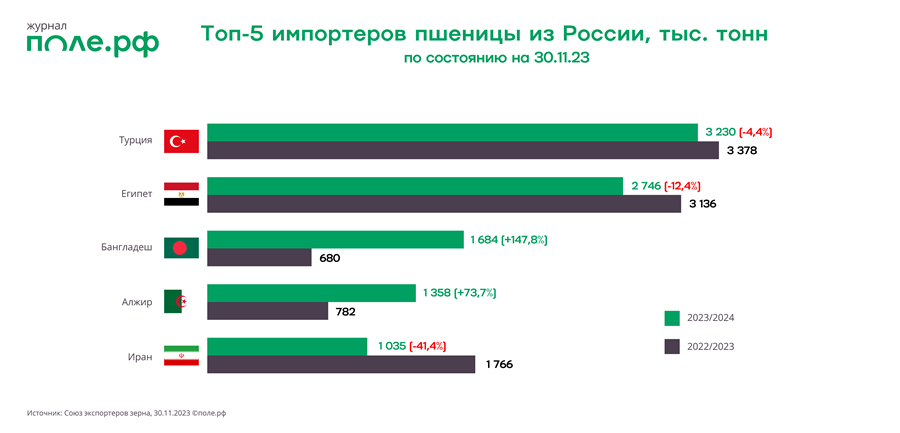

Экспортные цены на российскую пшеницу с поставкой в декабре 2023-го — январе 2024 года за неделю увеличились на $3 и достигли $240 за тонну FOB. Рост цен связан с активными закупками со стороны стран-импортеров, отмечается в докладе аналитического центра «Русагротранса». И если традиционные лидеры — Турция, Египет — в этом сезоне сократили закупки, то кратно выросли поставки в Бангладеш — страна вышла на третье место по итогам первых 5 месяцев сезона 2023/24.

В отраслевом объединении экспортеров считают, что у РФ есть все шансы продолжить экспансию на зерновом рынке.

Эдуард Зернин, председатель правления Союза экспортеров зерна

— Россия имеет все предпосылки, чтобы не только сохранить первое место по экспорту пшеницы в сезоне 2023/24, но и увеличить свою долю на мировом рынке с 20% до примерно 25%. Однако мы занимаемся экспортом не ради мирового пьедестала — мы вывозим излишки зерна, которые не может «переварить» внутренний рынок, балансируя таким образом спрос и предложение. В этом основная функция экспортеров. Отгрузки на внешние рынки не самоцель, Россия производит зерно для обеспечения собственной продовольственной безопасности и только при ее достижении экспортирует излишки.

Ключевые факторы успеха для сохранения лидирующих позиций России как мирового поставщика пшеницы — цена, качество и стабильность отгрузок. На сегодняшний день наше зерно соответствует всем перечисленным критериям, поэтому мы лидируем. Но ничего не случится, даже если мы потеряем первое место, само по себе оно не дает никаких рыночных преимуществ. Наша задача — вывозить излишки зерна с внутреннего рынка, а не экспортировать пшеницу и другие зерновые культуры любой ценой.

Если говорить об изменении географии поставок российского зерна за 2023 год, то в этом сезоне мы продвинулись на азиатском направлении. Там есть несколько крупных стран-импортеров, в первую очередь это Индонезия, Бангладеш и Вьетнам, которые развернулись в нашу сторону. Однако этот разворот несистемный, это результат неурожая в странах — традиционных поставщиках азиатского региона. Я имею ввиду Австралию, а для Бангладеш — Индию. Именно в силу наличия крупных собственных поставщиков, имеющих очевидное преимущество по логистике, для российских экспортеров Азия будет оставаться перспективным, но неустойчивым рынком сбыта.

Гораздо более устойчивыми выглядят перспективы российского зернового экспорта в страны MEA (Ближний Восток и Африка. — Прим. ред.). Мы уже занимаем серьезную долю рынка в регионе MENA (Ближний Восток и Северная Африка. — Прим. ред.), теперь пришло время укрепить присутствие на Африканском континенте. Этому способствует укрепление политических связей со странами субсахарской Африки (страны Африканского континента, лежащие к югу от пустыни Сахара. — Прим. ред.).

Говоря о возможном начале экспортных торгов пшеницей на Национальной товарной бирже (НТБ, входит в группу «Московская биржа») за рубли, Зернин отметил, что пока не видит таких предпосылок. О том, что торги могут начаться в декабре 2023 года, ранее говорил директор НТБ Никита Захаров.

«На сегодняшний день отработаны все технические вопросы, необходимые для запуска торговли за рубли, что уже немаловажно, но не решен вопрос экономической мотивации наших покупателей. В качестве таковой могли бы стать либо межгосударственные/квазигосударственные кредиты в рублях на приобретение зерна, либо дисконт по экспортной пошлине. Пока вопрос с мотивацией не будет решен, сложно представить, что кто-то из наших иностранных партнеров пойдет на дополнительные издержки, связанные с конверсией валюты в рубли, когда он может купить необходимые объемы на традиционном рынке», — говорит Зернин.

Тренд №6 Изменение принципов господдержки

Государство в 2024 году перейдет от стимулирования производства сельхозпродукции к поддержке уже достигнутых показателей. Это связано с тем, что цели продовольственной безопасности достигнуты по большинству секторов.

В результате компенсирующая и стимулирующая субсидии объединяются в одну, а получить эту господдержку можно будет по 12 приоритетным направлениям, включая элитное семеноводство и производство технической конопли.

Как сообщили журналу поле.рф в пресс-службе Минсельхоза России, финансирование российского АПК из госбюджета в 2024 году составит 558,6 млрд рублей, что на 30% больше, чем было заложено в федбюджете редакции 2022 года. Больше всего средств будет направлено на программы льготного кредитования, в связи с ростом ключевой ставки Центрального банка Российской Федерации.

Поддержку сельхозтоваропроизводителям окажет и продление заморозки цен на удобрения — до июня 2024 года они будут зафиксированы на уровне 2022 года, заявили в Федеральной антимонопольной службе.

Что касается оценок по урожаю 2024 год, то по предварительному прогнозу Института конъюнктуры аграрного рынка (ИКАР), который приводит «Агроинвестор», минимальная оценка валового сбора зерна в 2024 году составляет 137 млн тонн, максимальная — 151 млн тонн, включая 90 млн и 95 млн тонн пшеницы соответственно.